board

board

패밀리 오피스 리포트 PART_1 /FINTRX

PREVIEW

FINTRX에서 첫번째 글로벌 패밀리오피스 리포트가 나왔습니다. FINTRX는 일반적으로 쉽게 접근할 수 없는 패밀리오피스를 전문적으로 리서치 하여 분석한 데이터를 제공하는 플랫폼이며, 이 리포트는 Charles Schwab 와 파트너쉽을 맺어 만들어졌습니다. 글로벌 패밀리오피스 리포트는 세개의 파트로 나눠서 발표 될 예정인데, 오늘 내용은 패밀리오피스의 지리적 자산배분에 집중하여 분석된 PART 1에 해당되며 PART 2와 PART 3는 2020년 2분기와 3분기에 발표될 예정입니다. (더 많은 소스를 위한 오리지널 자료는 첨부파일을 확인해주세요.)

본문

THE HISTORY AND LANDSCAPE OF FAMILY OFFICES

19세기에 J.P.Morgan과 Rockerfellers 가문에 의해 만들어졌다. 지난 50년동안 패밀리오피스의 수는 상당히 많이 늘어났으며, 울트라 자산가들이 자산운용에 선호하는 수단으로 발전되어왔다.

패밀리오피스는 보통 $100m (천억원) 이상의 투자가능 자산을 가진 개인이나 가족의 자산운용을 하는 기구이다. 세계에 총 3,500 – 5,000개의 패밀리오피스가 존재한다고 여겨지며 그 중 35%는 Single Family Office (한명의 개인 혹은 한 가족을 담당), 그리고 65%는 Multi-Family Offices (여러 개인 및 가족을 담당) 라고 측정된다.

THE LOCATION OF FAMILY OFFICES AROUND THE WORLD

현재 3분의 2만큼의 패밀리오피스는 북미에 있으며 4분의 1만큼은 유럽에, 나머지 9%는 아시아 및 다른 지역에 있다. 북미에 패밀리오피스가 가장 많이 분포되어 있다고 해도 놀랍지 않은데, 보는 관점에 따라 이는 비교적 과장되었고, 유럽과 아시아의 숫자가 절하되었다고 볼 수 있다. 첫번째로는 유럽은 오래 전부터 패밀리오피스와 비슷한 컨셉의 Private Banking을 가지고 있기 때문이다. 그리고 아시아와 다른 신흥국 대부분에 해당되는 부는 일반적으로 아직 2세대를 넘기지 않았으며, 그 부는 적극적인 비즈니스에 의한 것으로 아직 진행중이라는 평가다. 또한 가파르게 성장하는 부는 북미 바깥에서 일어나고 있기 때문이다.

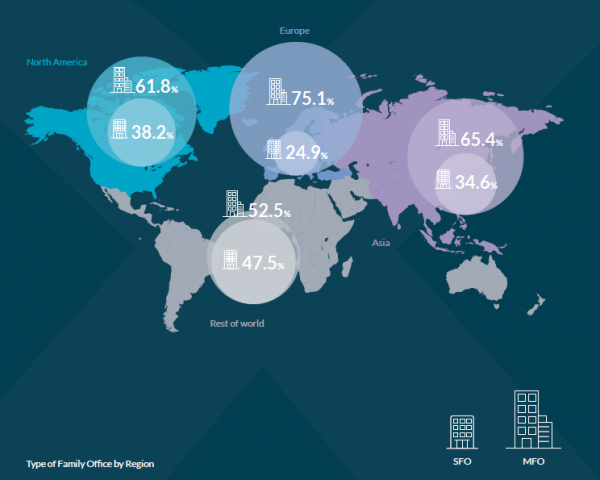

THE DIFFERENT TYPES OF FAMILY OFFICE BY REGION, AND THEIR ASSETS UNDER MANAGEMENT

FINTRX가 트래킹하는 패밀리오피스들 중 북미와 아시아와 비교했을 때 유럽이 MFO의 비중이 훨씬 큰 경향을 보이고 있다. 그리고 그 이유로 북미는 SFO 상속이 큰 비중을 이루지만 유럽의 경우, 많은 SFO가 다른 가족들과 비용과 시스템을 공유하며 더욱 큰 투자역량을 만들어 낼 수 있도록 MFO 구조로 변경되었기 때문이라고 볼 수 있다.

리서치대상의 패밀리오피스 중 42%는 자산이 $1bn (1조원) 이상이다. 그중 74%는 MFOs인데, 여러 가족의 자산을 담당하는 만큼 운용자산의 크기가 큰 건 당연하다. 1조원 이상의 자산을 가진 패밀리오피스는 북미에 더 많이 분포돼 있으며, 전체 1조원 이상 자산 패밀리오피스의 중 16%는 뉴욕에 위치해 있다. $100m (1000억원) 정도의 자산을 가진 패밀리오피스는 26%로 그의 52%는 SFO인데 그 중 거의 모든 수가 북미에 위치해 있다.

INDUSTRY ORIGIN OF WEALTH

패밀리오피스가 미래의 자산을 어떻게 효율적으로 운용할 건지 알기 위해선 그 부를 이뤄낸 산업과 배경을 이해하는 게 중요하다. 제일 큰 섹터를 차지하고 있는 21%의 부는 파이낸셜 서비스와 투자를 통해서 만들어졌다. 그 다음으로는 사업이 19.3%를 차지했는데 개인들이 살면서 많은 비즈니스를 시작하고 팔면서 부를 이룰 수 있었다. 그 다음으로 큰 비중을 이룬 건 상속으로 인한 부이며 이는 14.3%에 달한다. 그 외로, 부동산, 제조업, 기술, 리테일 등 산업으로 부를 이뤘다. 패밀리오피스는 자금에 레버리지를 일으켜 추가적으로 더 많은 투자를 할 수 있도록 하는 등, 매우 다양한 방법으로 운용 투자한다.

FAMILY OFFICE ASSET EXPOSURE

패밀리오피스의 중요기능은 부유한 한 가족 또는 여러 가족의 투자활동을 CENTRALIZE 하는 것이다. 싱글 패밀리오피스는 근본적으로 투자인에게 완전하게 투자권한을 넘기며, 이는 한 개인 또는 직계가족의 자산을 운용하는 것이기에 법의 제한이 없다. 멀티 패밀리오피스는 하나 이상의 가족이 함께 투자하는 것을 허용하기 때문에 더 적극적이고 의욕적인 투자전략이 가능하다.

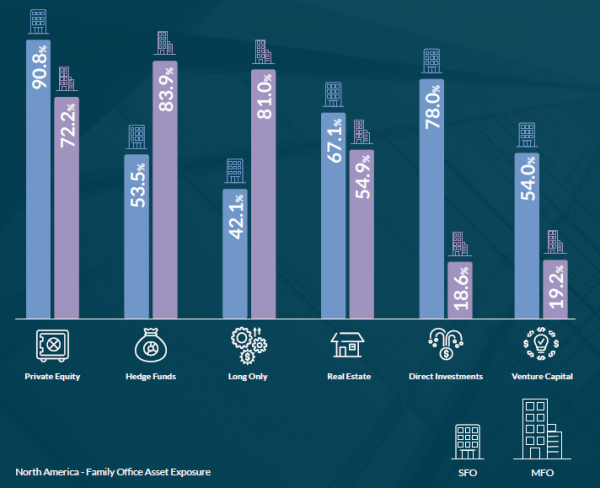

Private equity, 헤지펀드, 롱 온리 펀드, 부동산, 직접투자, 벤처 캐피탈 순으로 투자자산 타입의 순서가 높았다. Private equity 와 헤지펀드가 다른 자산에 비해 위험이 높은 투자 분야지만, 더 높은 수익을 가져올 수 있기에 큰 비중을 차지하고 있는 것으로 보인다.

IN FOCUS: THE UNITED STATES SFO VS. MFO

북미에 한하여 싱글 패밀리오피스와 멀티 패밀리오피스 자산 배분 비교를 해본 결과, 싱글 패밀리오피스는 헤지펀드, 롱 온리 펀드 보다는 private equity, 부동산, 직접투자 (private deals), 그리고 벤처 캐피탈에 더 큰 비중을 두는 것으로 나타났다. 반대로, 멀티 패밀리오피스는 롱 온리 펀드와 헤지펀드에 훨씬 큰 관심을 두고, 직접투자와 벤처 캐피탈에는 비교적 낮은 투자를 한 것으로 보인다. SFO와 MFO가 보여주는 이러한 차이는 펀드레이징 전문가에게 굉장히 중요한 사실이다.

----------------------------------------------------------------------------------

PART_1은 간략하면서 흥미로운 지리적 분석이었는데요, 패밀리오피스를 자료로 비즈니스를 하는 기업인만큼 PART 2와 3도 기대가 됩니다.

코로나 바이러스 기간동안 2020년 패밀리오피스의 자산 움직임은 어땠는지 리포트가 많이들 궁금하실 것 같습니다.

FINTRX, UBS 등 리포트가 나올 때마다 업데이트 하겠습니다.

좋은하루 보내세요 :)