board

board

(한글 요약) UBS 글로벌 패밀리오피스 리포트 2020

해피먼데이입니다!

많은 분들의 요청으로 UBS 글로벌 패밀리오피스 리포트 2020의 한글 요약본을 만들어 보았습니다.

리포트는 4개 섹션으로 나눠져있으며, 상단 첨부된 리포트 마지막에 여러가지 FACT 그래프가 있으니 원본 리포트도 꼭 참고하시길 바랍니다.

<본문>

Section 1. Strategic asset allocation: a robust framework for all types of weather.

Section 1. 전략적 자산배분: 어떤 상황에서도 튼튼한 틀.

2020년 3월 코로나바이러스로 인한 시장 변동이 시작되기 전, 패밀리오피스의 포트폴리오는 성장성 자산과 보존성 자산으로 나눠져 있었다.

데이터에 따르면 위기 때 가장 큰 비중에 투자되어 있던 자산은 주식으로 29%의 비중으로 나타났다. 대체투자의 전체 포트폴리오 비중은 35%였는데, 이 중 14%가 부동산, 16%가 Private Equity*였다. 제로 금리와 마이너스 금리에 대한 염려가 반영되어 fixed income의 비중은 비교적 낮았고 선진국에 11%, 신흥국에 6% 비중을 두고 있었다. 반대로, 현금 비중은 더 높아진 13%였다.

2020년 초는 시장 낙관론이 최고조에 달한 때였다. 69%의 패밀리오피스가 변화없이 2019년 자산배분 포트폴리오를 유지할 것이라 발표했고, 나머지 패밀리오피스들은 부동산과 PE* 비중을 조정하여 선진국과 신흥국 주식에 투자할 것이라 발표했다.

패밀리오피스들은 자산배분이 부의 증가 및 보존의 주춧돌 역할을 한다고 말한다. 이들은 쉽게 포트폴리오를 변경하지 않는데, 이러한 결정을 내릴 땐 패밀리오피스의 수익 소유자, 의사 결정자, 그리고 그 다음세대까지 참여하게 된다. 많은 패밀리오피스가 대주주의 참여도가 높은데, 설문에 참여한 패밀리오피스 중 약 28%의 패밀리오피스는 오너가 자산배분 결정에 있어 메인 드라이버 역할을 하고, 또 다른 28%는 오너와 패밀리오피스 전문가가 똑같은 비중의 결정권을 가진다고 한다.

2020년 위기 때 성장위주 자산 보유에도 불구, 5월 설문조사에서 76%의 패밀리오피스가 포트폴리오 수익률이 유지됐거나 더 뛰어났다고 얘기했고, 리스크 완화 전략이 도움이 됐다고 말했다. 또, 3, 4, 5월 동안 절반이 조금 넘는 55%의 패밀리오피스가 장기적인 자산배분을 위해 포트폴리오 리밸런싱을 진행했다고 발표했다. 패밀리오피스의 자산배분 그림의 근본적인 조정을 말하기엔 아직도 이르지만 그러면서도 67%의 패밀리오피스는 그들이 보는 중기(mid-term) 그림은 변함없다고 한다. 이 말은 그들의 자산배분이 현재에서 아주 큰 변화는 없을 것으로 볼 수 있다.

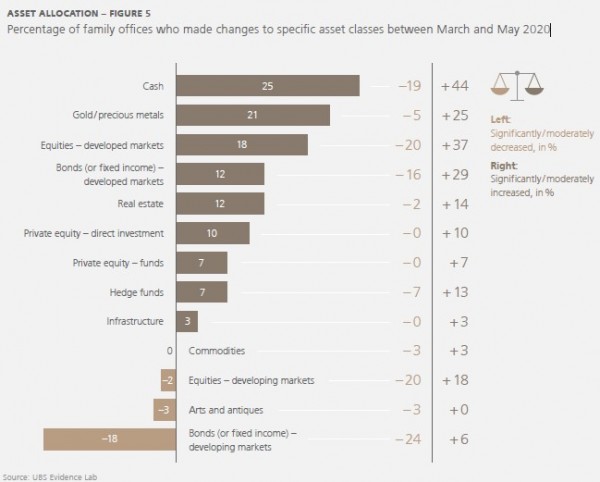

위기동안 크게 두가지 전술적 트레이딩 패턴이 나타났다. 경제활동이 멈추고 시장 변동이 시작되면서 패밀리오피스들은 전략적 자산배분을 유지하면서 단호하게 트레이딩 하는 모습 또한 보여줬다. 이때, 과하게 매도된 자산에 투자하는 기회주의적 투자와 성장성 자산 비중을 줄이며 현금과 금의 비중을 늘리는 위험 회피적 투자로 나뉘었다. 그리고 이때 해당 자산배분 변화의 비중은 전체 포트폴리오 중 15%를 넘지 않았다.

리스크 관리는 매우 중요하다. 58%의 패밀리오피스가 2020년 첫 몇 달 동안 헷징, 파생상품, 주식종목변동 등 여러가지 방법을 동원하여 리스크 관리 전략을 실행했다고 대답했다.

제로 또는 마이너스 금리는 상당한 기회를 잃는 것으로 판단하여 앞으로 현금 비중을 줄일 계획인데, 45%에 달하는 패밀리오피스가 부동산 비중을 늘릴 계획이고, 이와 비슷한 퍼센트의 패밀리오피스가 선진국 시장 주식 투자비중을 늘릴 것이라 답했다.

73%의 패밀리오피스들은 그들의 기대와 같거나 기대 이상의 투자 퍼포먼스를 보여줬다고 말했다. 3월 초 투자 비중을 늘이겠다고 답한 패밀리오피스는 없었으며 5월엔 13%가 투자 비중을 늘일 의향이 있다고 답했다.

Section 2. Private Equity*: a key driver of returns.

Section 2. Private Equity: 수익의 주요원인.

Private Equity는 패밀리오피스에게 아주 중요한 자산인만큼 패밀리오피스의 69%는 PE가 수익의 주요원인이라 본다. 유럽의 한 패밀리오피스 CIO는 기업들이 전과 다르게 상장을 매우 늦게 하고 얼마든지 비공개 기업으로 살 수 있는 점, 또 비공개 기업에 더 큰 가치가 있기 때문에 PE는 꼭 해야하는 게임이라고 표현했다.

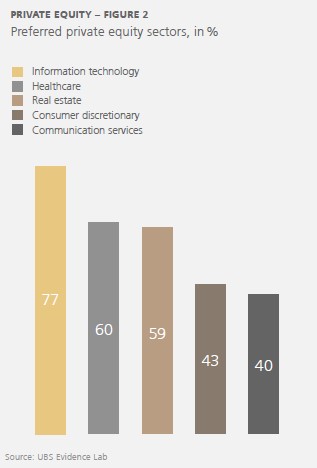

많은 가족들의 사업 배경을 봤을 때, 71%의 패밀리오피스는 PE 지분을 넓히는 것에 집중하는 것으로 밝혀졌다. 패밀리오피스가 가장 선호하는 PE 투자 산업은 IT(77%)로 나타났고 그 뒤로는 헬스케어(60%), 부동산(59%), 소비자 재량(43%)과 통신 서비스(40%)가 있다.

굉장히 높은 PE 투자 수치에 놀랄 것도 없지만, 패밀리오피스의 70%는 좋은 PE 투자 기회를 찾는 리서치 팀이 있다고 한다. 그들은 역동적인 딜 메이커(deal makers)이며, 코로나바이러스로 인한 위기 몇 달 전, 해당 패밀리오피스들은 평균 5개 PE 투자를 검토하고 있었는데, 코로나바이러스는 PE투자 수익에 불안정을 가져왔다. 코로나바이러스로 인한 경제침체 후의 설문조사에서 51%의 패밀리오피스만이 PE가 공개적인 투자보다 뛰어난 퍼포먼스를 보여줄 것이라 답했다.

Section 3. Sustainable investing*: rhetoric or reality?

Section 3. Sustainable investing*: 현실 혹은 허황된 꿈?

지금까지 패밀리오피스의 sustainable investing은 기관 투자자들이 쓰는 방식을 많이 도입했었다. 현재는 세대의 변화와 함께 티핑 포인트*가 다가오고있다고 생각되는데, 39%의 패밀리오피스는 5년에 걸쳐 포트폴리오의 대부분을 sustainable investing 할 의도가 있으며, 73%의 패밀리오피스는 이미 자산의 일부분을 투자 중에 있다. 하지만 사회책임적 투자에 대한 관심이 과장되어서는 안된다. 대부분의 패밀리오피스는 그들의 가치와 맞는 투자를 하게 될 것이며, 여전히 사회공헌은 분리하고 전통적인 투자를 통해 수익 극대화를 추구하는 적은 수의 패밀리오피스가 존재한다.

지금의 패밀리오피스는 ESG(Environmental, Social and Governance. 환경. 사회. 지배구조) 요소들이 어떻게 투자 리스크를 완화하며 더 좋은 투자 퍼포먼스를 만들어내는지 경험하고 있다. 일반적으로, 아시아나 미국보다 유럽의 패밀리오피스들이 지속 가능적인 투자자산에 더 많은 파이를 두려고 한다.

자산 클래스의 관점에서 봤을 때, 사회책임적 투자에서 임팩트 투자 제외 지분투자 방법이 가장 널리 쓰였고, 지분투자와 펀드투자를 포함한 PE 방법이 임팩트 투자에서 가장 널리 쓰인 방식이다. 또, 임팩트 투자 선호 산업 선호도는 교육이 제일 높았고, 그 뒤를 헬스케어와 기후변화가 차지했다. 한 유럽의 패밀리오피스 CIO는 “우리는 ESG 권한은 없지만 소비자와 정치 및 사회의 수요 변화를 알아채는 건 어려운 일이 아니며, 사람들과 정부는 환경과 사회적인 일에 점점 더 많은 관심을 보일 것.”이라고 했다.

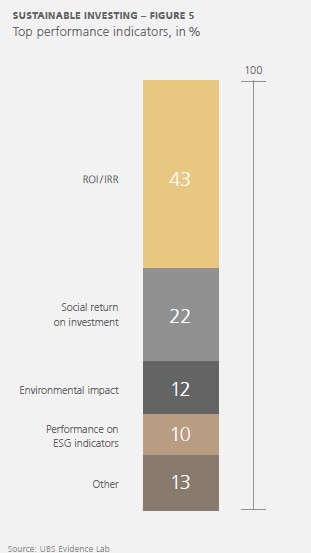

임팩트 투자에 있어서도 패밀리오피스는 수익률(ROI/IRR)을 투자의 제일 중요한 요소로 뽑았고, 동시에 투자를 통해 직접적이며 긍정적 변화를 가져오기를 목표로 한다. 그렇지만 이러한 투자를 통해 불러온 사회적 변화를 수치화 하는 것은 아직 완벽하지 않다.

Section 4. The next-in-line generations: a challenge to come

Section 4. 차세대가 풀어야 할 숙제.

현재 많은 패밀리오피스의 오너가 그들의 60-70대이지만, 1/3의 패밀리오피스는 아직 오피스 메인 드라이버 변화는 예정에 없다. 패밀리오피스는 오너의 세대교체에 따라 변화는 피할 수 없다고 본다. 69%의 패밀리오피스는 세대마다 열정의 분야가 다르다고 얘기한다.

패밀리오피스의 다음 세대들은 딱히 정형화된 방식을 따르지 않는다. 54% 정도의 패밀리오피스 다음세대 오너들은 그들의 부모님만큼 정도 전통적인 투자에 관심이 있다고 나타났고, 아시아와 미국에서는 그 비중이 71%로 특히 높게 나타난다. 첫번째와 두번째 세대는 전략적 자산배분과 부동산이 부의 보존에 있어서 가장 중요한 역할을 한다고 순위를 매겼다. 그 다음인 세번째 세대는 사회공헌적 투자, 전략적 자산배분, 전술적 자산배분 순으로 순위를 매겼다.

대부분의 패밀리오피스들은 자동화 혹은 핀테크와 같은 디지털 기술에 투자하며 패밀리오피스의 젊은 세대들을 지원한다. 싱가폴의 한 패밀리오피스 멤버는 자신이 이 같은 투자 방향을 잡은 것은 아니지만 IT 시대가 올 것이라는 건 모두 동의하며 가족기업과 관련된 IT 투자를 하고있다고 말했다.

미국과 아시아의 패밀리오피스가 유럽보다 세대교체를 위한 준비를 많이 한다고 나타나며, 이는 아시아와 미국 패밀리오피스가 더욱 기업가적이며 실천적이라고 할 수 있다.

*

1. Private Equity (PE): 사모펀드 혹은 상장되지 않은 기업의 지분 (, etc)

2. sustainable investment: 환경, 사회적인 문제를 해결하는 기업에 투자하며 수익을 내는 투자.

3. 티핑 포인트 (tipping point): 큰 변화가 일어나는 순간

--------------------------------------------------------------------------------------------------------------------------

이번 패밀리오피스 2021 리포트엔 전략적 자산배분, Private Equity,와 Sustainable Investment을 특히 강조되어 보여졌는데요,

향후 투자방향과 글로벌 자산배분의 중요성을 다시 한번 생각하게 되는 글 입니다.

글로벌 패밀리오피스들의 투자 동향이니, 참고하시고 작게나마 도움이 됐기를 바랍니다.

언제 다시 추워질지 모르니, 따뜻한 날씨 많이 즐기시고 좋은 하루 보내기 바랍니다!

*위의 컨텐츠는 UBS Global Family Office Report 2020 에서 발췌한 내용이며, 저작권 또한 UBS에 있음*